u cours du congrès des bijoutiers allemands, tenu au mois d’octobre dernier, le Dr Guido Grohmann, directeur général de l’Association allemande de la bijouterie et de l’horlogerie (BVSU) expliquait: «Si l’on considère la période allant de l’été de l’année dernière aux vacances d’été de cette année, avec les réouvertures de magasins, alors nous avons vraiment une année exceptionnelle derrière nous. Tout s’est bien passé. Surtout dans le domaine de la haute joaillerie et des montres haut de gamme.»

Ces propos font écho à ceux entendus aux Etats-Unis, en Asie et dans les autres pays européens. Ils sont confirmés par l’indice composite «SO8» du Sell-Out Index qui mesure l’évolution des ventes des détaillants horlogers et bijoutiers sur les huit principaux marchés de l’horlogerie. CCet indice a augmenté de 9,8 % au cours des trois premiers trimestres de 2022 par rapport à la même période de 2021. Il est intéressant de noter que les chiffres ont déjà dépassé le niveau pré-pandémique, gagnant un impressionnant 20,0 % par rapport aux trois premiers trimestres de 2019. Seuls la Chine, Hong Kong et Macao, freinés par la politique zéro-Covid, ainsi que le Royaume-Uni, davantage impacté par la crise économique, échappent à cette tendance favorable.

Les marques et la distribution horlogère et bijoutière retirent donc aujourd’hui les fruits de leurs efforts fournis au cours des deux dernières années, marqués par de profondes révisions de leur stratégie notamment en matière de distribution.

Expansion des boutiques monomarques

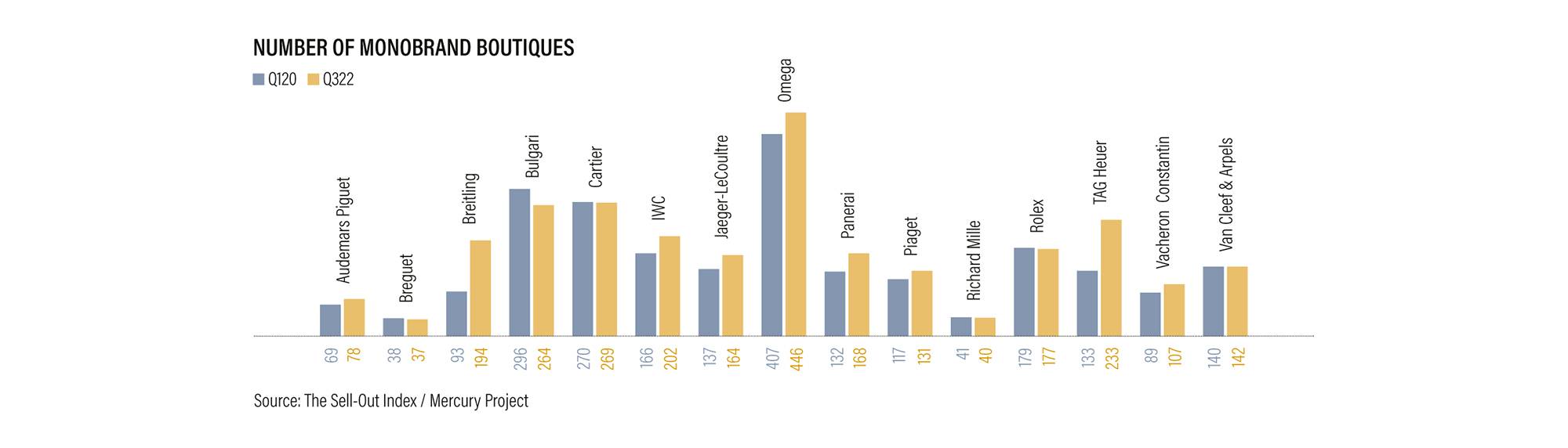

Pendant ces deux dernières années, la priorité de nombreuses grandes marques horlogères a été donnée aux ouvertures de leurs propres boutiques, gérées en direct ou en partenariat avec des détaillants. Ceci s’est effectué dans un souci de stratégie omnicanal, facilitant une interaction directe avec la clientèle, source d’informations complémentaires sur ses attentes et permettant entre autres d’adapter la production et les investissements de manière appropriée.

De nombreuses marques (Audemars Piguet, Breitling, IWC, Jaeger-LeCoultre, Omega, Panerai, Piaget, TAG Heuer, Vacheron Constantin et vraisemblablement Tudor) ont ainsi restructuré leur réseau en privilégiant leurs propres boutiques. Cette tendance se poursuit encore actuellement. Aux Etats-Unis, Cartier planifie d’ailleurs l’ouverture d’une dizaine de boutiques dans les prochaines années. Le rythme d’ouverture est parfois frénétique: la marque Breitling explique qu’elle ouvre jusqu’à deux boutiques par semaine cette année, alors que Panerai en ouvre une tous les quinze jours. Chez Kering (Boucheron, Pomellato, Qeelin) et Hermes Watches, la priorité est donnée aux ventes «retail», en direct (en opposition aux ventes «wholesale», via des intermédiaires).

Témoin de cette tendance, les résultats publiés par le groupe Richemont ne souffrent aucune équivoque. A nouveau, la dynamique de croissance du leader du commerce de détail horloger-bijoutier au cours de son premier semestre (arrêté au 31 septembre 2022) a été tirée par les ventes de son réseau de 1’283 boutiques opérées en direct (réseau «retail»), en hausse de 30 % à taux de change réels et de 21 % à taux de change constants. Ce canal représente à présent 67 % des ventes du groupe, contre 57% lors de la précédente année fiscale. Les ventes de son réseau «wholesale» (boutiques franchisées, vente par magasins multimarques et agents) n’ont été en progression que de 6% à taux de change constants.

Les grands détaillants en support

Chez les principaux détaillants horlogers-bijoutiers-joailliers, les signes d’une expansion soutenue de leur réseau de distribution sont multiples. De grands détaillants horlogers comme Bucherer, Watches of Switzerland, Hour Glass, Cortina ou Wempe développent des boutiques franchisées de marques. En Chine, les détaillants bijoutiers et joailliers comme Chow Tai Fook, Luk Fook ou Chow Sang Sang font de même.

De l’expansion géographique à l’acquisition, en passant par de nouvelles offres, le partenariat avec les marques prend diverses formes, au profit de relations contractuelles qui demandent de plus grandes attentions et interactions, ainsi que davantage de ressources que par le passé.

Poursuivant sa conquête des Etats-Unis, le groupe Watches of Switzerland a également entamé l’expansion de ses magasins en Europe, initialement concentrés en Scandinavie et en Irlande. Le groupe opère aujourd’hui 173 points de vente, dont 58 boutiques de marques contre 20 il y a trois ans.

Aux Etats-Unis également, tout en accompagnant la transition des boutiques Tourneau, rachetées en 2018, vers l’enseigne Bucherer, la chaîne suisse vient d’acquérir Leeds & Son Fine Jewelers, un détaillant californien distributeur de Rolex et Patek Philippe. Francfort a aussi été le lieu de l’inauguration de sa toute première boutique dédiée à la bijouterie-joaillerie. Aucun lieu n’échappe à cette tendance. Ainsi le groupe Pandora, la plus grande chaîne de distribution bijoutière par son nombre de points de vente, a acquis 34 magasins auprès de son distributeur portugais.

Mais c’est en Chine, dont les perspectives d’ouverture des frontières pour les Chinois restent imprévisibles, que la dynamique est la plus marquée. En 2022, la chaîne de bijouterie hongkongaise Luk Fook, partenaire des marques de Swatch Group, aura ajouté 500 magasins (essentiellement franchisés) à son réseau. Ses concurrents locaux ne sont pas en reste, à l’instar de Lao Feng Xiang (+110 magasins), Chow Tai Fook (+300 magasins environ) ou Chow Sang Sang (+100 magasins), ces deux dernières chaines distribuant également la marque Rolex. Les horlogers suisses sont également très actifs comme Omega (+50 boutiques en deux ans), Breitling (+ 35 boutiques en deux ans) ou bien TimeVallée, faisant partie de la chaîne de distribution de Richemont, qui a annoncé l’ouverture de son nouveau magasin à Shaoxing, dans la province du Zhejiang. Pour les distributeurs les plus actifs, l’ouverture des magasins passe maintenant par les villes des second et troisième niveaux (Tier 2 et Tier 3).

L’Inde, voire même le Nigeria, apparaissent aujourd’hui comme de nouvelles opportunités de croissance face aux difficultés actuelles rencontrées en Chine. Et des acteurs locaux, tels que Kapoor et ses 13 magasins, ou bien Ethos, fraichement introduit à la Bourse de New Dehli, et qui annonce un plan d’ouverture de 35 nouveaux magasins dans les trois prochaines années, en complément à ses 48 existants, s’affirment comme incontournables pour pénétrer le difficile marché indien. Au Nigeria, le groupe Polo Luxury séduit de plus en plus les marques horlogères suisses.

Sur le marché de la montre d’occasion, les acteurs de la vente en ligne ouvrent désormais des magasins physiques. Ainsi, à la suite de ses ouvertures en Europe, Watchbox a ouvert un site à New York, et Watchfinder & Co. s’est installé dans le grand magasin Printemps Haussmann à Paris, en complément à sa présence dans les magasins du Groupe Richemont. Sur ce marché prometteur (35 milliards estimés par le cabinet Deloitte d’ici la fin de la décennie), les détaillants multimarques ne sont pas en reste. A l’instar de Bucherer déployant cette offre dans plusieurs pays, Westime a ouvert un salon dédié aux montres d’occasion de luxe au-dessus de son magasin de Beverly Hills en Californie.

-

- Les 10 plus grands détaillants du monde (horlogerie-joaillerie)

Rénovations et nouveaux concepts

Sur la voie de la personnalisation, la transformation des boutiques est également devenue une priorité, comme en témoignent le réaménagement de la chaîne de magasins Goldsmiths au Royaume-Uni, propriété de Watches of Switzerland, la refonte visuelle des magasins Ernest Jones par Signet Jewelers, Swarovski et son nouveau concept store inauguré à Macao ou encore Mikimoto aux Etats-Unis.

De nombreuses marques ont mis à profit les périodes de fermetures forcées des deux dernières années pour revisiter l’architecture et le design de leurs magasins emblématiques, tels Cartier à Paris et New York ou bien Chanel Horlogerie à Paris également. D’autres les ont relocalisés, profitant de nouvelles opportunités immobilières, tels que Sincere Watch, le détaillant singapourien, réouvrant son emblématique boutique Sincere Haute Horlogerie (SHH) dans un nouveau lieu, ou bien l’iconique boutique newyorkaise de Chopard, transférée de Madison Avenue à la 5ème Avenue.

Le souci de la satisfaction de la clientèle est désormais au cœur des marques de luxe et peut prendre des formes parfois étonnantes. A l’instar de Louis Vuitton inaugurant son restaurant à Chengdu en Chine, ou Montblanc sa Suite 4810 sur les Champs-Elysées à Paris, Jaeger-LeCoultre son Reverso 931 Café dans différentes métropoles, et Franck Muller une pâtisserie dans le quartier de Ginza à Tokyo!

Vers une réduction du nombre de détaillants multi-marques

«Tant que nos détaillants font du bon travail, je n’ai pas l’intention de le faire (à leur place) car je préfère me concentrer sur la fabrication de montres. Mais dès que ce ne sera plus le cas, j’ouvrirai mes propres boutiques,» a récemment expliqué à la NZZ Thierry Stern, le Président de Patek Philippe. Pour sa part, Patrick Pruniaux, à la tête de Girard-Perregaux et Ulysse Nardin, a précisé à L’Agefi: «Nous avons réduit notre réseau de 50% sur ces quatre dernières années. Les partenariats de longue date ont été conservés, mais nous avons aussi ajouté des détaillants de premier plan, qui investissent dans leurs magasins et la formation du personnel.» La pression des marques s’accentue sur le commerce de détail et de nombreuses marques ferment leurs points de vente multi-marques.

À l’instar de leurs homologues du segment du luxe, les marques plus accessibles en termes de valeur s’efforcent aussi d’assurer une représentation géographique optimale, de rationaliser et de moderniser leur réseau en réduisant le nombre de magasins et en se concentrant principalement sur leurs propres boutiques et leurs canaux numériques. Ainsi, en trois ans, TAG Heuer a réduit le nombre de ses magasins de plus de 3’000 à 2’500. De même, Louis Erard a fermé plus de 300 de ses 400 points de vente, tout en développant son e-commerce.

Les petites marques indépendantes positionnées au-delà des CHF 10’000 participent à cette tendance, mais savent aussi tirer profit du désengagement des grandes marques du canal de distribution multi-marques. Ainsi, sur un panel de 36 marques présentes dans moins de 100 magasins chacune, le nombre moyen de magasins fermés en deux ans par marque est de 15, pour 11 ouvertures seulement. Arnold & Son, Greubel Forsey, MB&F, H. Moser & Cie, Jacob & Co figurent parmi les indépendants ayant fortement restructuré leurs réseaux en changeant et aussi réduisant leur nombre de partenaires détaillants.

Aujourd’hui, plusieurs détaillants locaux, forts de leurs expertises, et aussi de leurs réseaux exceptionnels de clientèle, sont devenus incontournables dans la distribution de ces marques à forte valeur ajoutée. C’est le cas de Cellini à New York, d’Ahmed Seddiqi & Sons à Dubaï, de Berger à Mexico, de Chronopassion à Paris ou bien encore de Stephen Silver en Californie. D’autres détaillants ont dû réagir en prenant des décisions aux conséquences stratégiques importantes, comme Gübelin qui a transformé sa boutique lucernoise en enseigne TimeVallée.

Le contexte géopolitique peut également impacter les prises de décisions des groupes. Ainsi, malgré des investissements considérables en Chine au fil des ans, le groupe sud-coréen Lotte s’est totalement retiré de ce marché, pénalisé par une campagne de boycott déclenchée par des querelles diplomatiques entre Séoul et Pékin. A l’image du Covid ou de la guerre en Ukraine, les impondérables géopolitiques, sanitaires ou encore écologiques ont la capacité d’encore fortement rebattre les cartes de la distribution horlogère mondiale.